Pergunta: Na coluna passada, você observou que a estatística Beta pode ser irrelevante se um fundo tiver uma correlação limitada com um índice. Como eu saberia como meu fundo está correlacionado com um índice?

Resposta: No artigo da semana passada, discutimos como o Beta e outras estatísticas modernas da teoria de portfólio (MPT) podem ser uma maneira útil de avaliar as características de risco / retorno de um investimento. O Beta de um fundo mede a sensibilidade de um investimento aos movimentos de um índice de mercado. Quando um índice de mercado sobe em um determinado dia, por exemplo, o Beta analisa se o fundo tem tendência a ganhar mais ou menos do que esse valor de referência.

Porém, estatísticas de MPT como Beta também têm limitações, principalmente por serem medidas relativas. Isso significa que a validade deles depende do benchmark em que um investimento estiver sendo medido e do grau de correlação entre esse investimento. Se um fundo tiver um Beta muito alto, mas uma correlação limitada com o índice do qual este Beta depende, os investidores deverão descontar esses dados de acordo. Para ajudar a demonstrar até que ponto o desempenho de um fundo acompanha o desempenho de uma referência, a Morningstar fornece uma estatística chamada R-quadrado (R2).

Como Funciona

A figura do R2 demonstra quanto dos movimentos de um fundo podem ser explicados pelos movimentos de seu índice de referência.

Quanto maior o valor do R2, mais próximo o desempenho do fundo pode ser explicado pelo seu índice, enquanto um fundo com um R2 menor não se comporta muito como o seu índice. E quanto maior o R2, mais relevante o valor Beta. Os R2 podem variar de zero, o que significa que não há grau de correlação de desempenho entre uma referência de mercado e um determinado investimento, até 100, o que significa que um investimento está altamente correlacionado com um índice. Não é de surpreender que os fundos indexados tenham um valor de R2 exatamente de 100, ou muito próximo a ele, enquanto um fundo cujos movimentos divergem amplamente de seu índice terá um valor muito baixo de R2.

Por exemplo, o T. Rowe Price High-Yield Bond (PRHYX) tem um R2 de apenas 8,5 com o Barclays Capital Aggregate Bond Index, indicando uma correlação muito baixa com esse índice. (Como a maioria dos fundos de alto yield, o desempenho da cota do T. Rowe é, na verdade, mais correlacionado com o mercado de ações do que com o mercado de títulos). Isso significa que os investidores não devem dar muito peso às estatísticas de MPT do fundo, incluindo Alfa e Beta, em relação a essa referência.

Escolha o Índice Mais Estreitamente Correlacionado

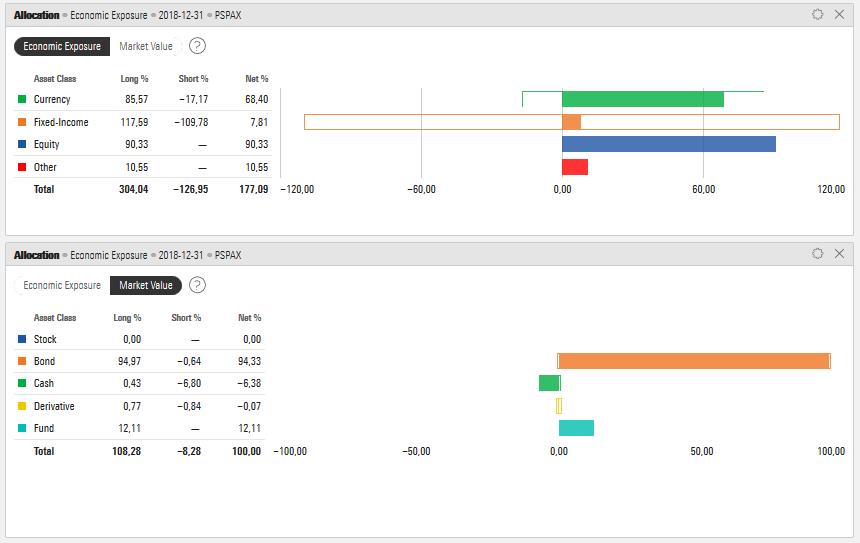

Como a correlação de um fundo com um determinado índice é tão importante ao visualizar as estatísticas da MPT, a Morningstar permite que os usuários vejam as estatísticas modernas do portfólio de um fundo, incluindo R2, ao lado de dois parâmetros de referência. Mostramos estatísticas da MPT em relação a um padrão de referência amplamente reconhecido para a ampla classe de ativos do fundo, como o S&P 500 para todos os fundos de ações e o Barclays Aggregate Bond Index para fundos de títulos.

Além disso, mostramos estatísticas da MPT em relação a um benchmark que chamamos de índice de melhor ajuste, calculado internamente na Morningstar, comparando o desempenho do fundo com o de vários índices diferentes para encontrar o que tem o melhor desempenho de correlação com o fundo nos últimos 36 meses. No caso de T. Rowe Price HighYield, por exemplo, seu índice de melhor ajuste é o Credit Suisse High Yield; o fundo tem um R2 de 98 com esse índice.

Se um fundo tem uma alta correlação com seu índice de melhor ajuste, os investidores podem colocar uma quantidade razoável de peso nas estatísticas correspondentes da MPT.

Para uma explicação mais detalhada da diferença entre o índice de melhor ajuste e o padrão, leia este artigo.

Mas os investidores devem observar que o R2 tem suas limitações. Assim como no Beta, o R2 é baseado em retornos históricos, portanto sua capacidade preditiva está longe de ser garantida. Além disso, o R2 de um único fundo não informa como o fundo se comporta em relação a outros fundos do seu portfólio.

Com isso dito, um R2 apropriado valida mais do que apenas o Beta. Na próxima coluna, discutiremos a importância do R2 e do Beta na determinação da utilidade do Alfa de um fundo, que mede o sucesso de um fundo em gerar desempenho superior aos riscos assumidos. Também examinaremos como os investidores podem usar essa peça do quebra-cabeça da MPT para criar uma imagem mais completa do perfil de risco / recompensa de um fundo.

A Esther Pak não possui ações em nenhum dos títulos mencionados acima. Descubra as políticas editoriais da Morningstar.

Artigo original em https://www.morningstar.com/articles/380736/what-does-r-squared-reveal